核心导读

医药物流逐步走向开放,为第三方物流企业增加入局机会,红海中厮杀的快递、快运企业,已瞄准医药这个新的业务领域。

(1)医药物流是个千亿级规模的大市场,相对利润空间更大,是值得布局的新业务方向;

(2)当前医药物流市场格局还未完全稳定,集中度仍旧不高,综合物流仍有较大机会;

(3)已入局的快递、快运企业,在收入规模上赶超药企物流,存在撬动格局的可能。

1、医药物流市场概况

1.1 市场规模

医药物流除了药品的储运外,还包含高精尖的医疗仪器及医疗周边辅助设备等器械的运输配送,是一个相对专业的物流细分市场。限于资质及储运过程中的高标准要求,医药物流市场一直处于半封闭的状态,基本是由药企直属的垂直物流企业把持了此领域内大部分优质物流业务,而普通的物流企业一般不会主动布局这块细分市场。

根据医药、相关仪器的流通属性,其运输成本较普通货物更高,因此,医药物流具有相当规模的物流市场存在。数据显示,医药的出厂物流费用约在生产企业销售收入的0.5%左右,因此,医药物流的主要费用在末端销售配送和仓储环节。

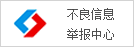

国内医药市场规模超2万亿元,而医药物流成本约占医药销售额的10%左右,因此,国内医药物流市场约有1000亿元以上的规模空间。这对于零担快运企业来说,集中度不高且具相当规模和利润率的医药物流行业,是一个值得探索和布局的业务方向。

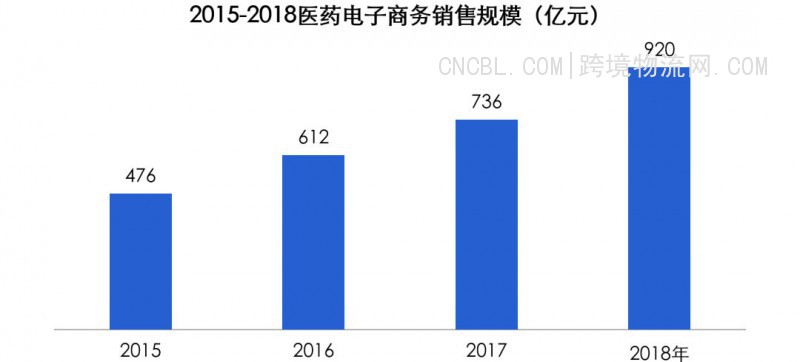

数据来源:前瞻研究院

1.2 医药物流主要参与者

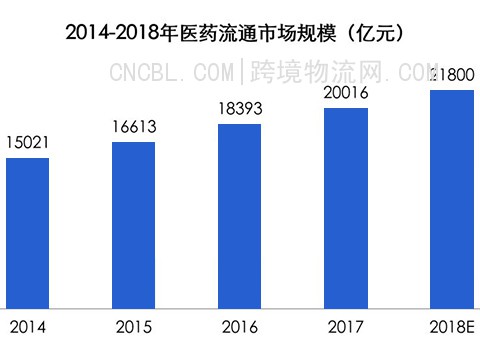

医药物流随着市场化的逐步推进,该领域内的竞争同样日趋激烈,根据承接医药物流业务的企业性质,可大致将医药物流的市场参与者分为四类。

第一类,属于大型医药企业直属的物流子公司。这类物流企业都是之前生产企业的物流部门,独立后仍然具有得天独厚的资源优势,背靠流量出口,大部分又是国资背景,是国内最早一批承接医药物流业务的第三方物流企业,如:国药集团医药物流有限公司(以下简称「国药物流」)、九州通医药集团物流有限公司(以下简称「九州通物流」)等。

第二类,属于垂直于医药行业的专业物流公司。这类物流公司主要为医药企业提供原料入库及成品销售中的物流配送,包含冷链恒温和普通医药、器械的仓储和运输服务,但整体规模小,分散性强,如:北京华欣物流有限公司、上海康展物流有限公司等。

第三类,属于传统综合物流企业。这类企业主要服务于传统的普通物流运输业务,为了扩展业务的多样性,实现差异化竞争和全品类业务覆盖,提高行业竞争力,开始布局医药物流市场。利用网络优势,为医药企业提供全网的医药、医疗器械等货物的仓储和配送业务,如顺丰速运、中国邮政等。

第四类,属于电商平台直属的物流企业。这类企业的优势主要体现在末端配送,随着医药电商销售规模的持续增长,电商医药物流会在此后的医药物流比例中逐步提升,并成为末端医药配送的主力军,如京东物流等。

1.3 市场竞争格局

随着传统物流企业的进入,医药物流市场的竞争正在快速加剧。从当前医药物流市场的竞争格局状态来看,拥有资源和流量入口优势的药企物流子公司仍然占据主导优势。医药物流市场和传统物流市场类似,同样是一个比较分散、市场集中度不高的细分领域。虽然药企的物流子公司利用母公司的卖方市场优势地位,主导了医药物流市场,但在市场占有率方面还没达到绝对的优势比例。

数据显示,国药物流、华润医药物流、上药物流和九州通物流这四家医药物流企业属于该领域的龙头代表,仅占据了医药物流市场份额的30%左右,并没有占据完全的优势比例。剩余的市场份额由专业医药物流、第三方全网综合物流企业、甚至区域网与部分优质专线企业占据。

随着医药物流市场的逐步开放,市场竞争会持续加剧,特别是对医疗器械和医用周边产品领域的竞争会更加剧烈。从当前趋势看,拥有资源优势的药企物流与拥有网络和运营能力优势的全网物流,以及拥有流量优势的电商物流会对未来的医药物流格局起到主导作用。

2、快递快运为什么进入医药物流?

2.1 传统市场饱和

目前,国内物流的巨头级玩家主要集中在快递和零担领域,也是物流圈内为数不多的几家上市企业,在这两个细分市场内的竞争已达到白热化阶段。特别是快递市场,市场集中度不断提高,头部玩家逐渐蚕食剩余不多的市场份额,并进军零担快运,朝着综合性物流方向发展。

零担快运市场的参与者众多,虽然没有快递市场集中度高,但竞争也十分激烈,进入门槛逐步抬高,趋于饱和与存量整合状态。医药物流对储运的要求极高,壁垒性强,因此是一个非常符合快递、零担的头部玩家布局的业务方向。

数据来源:国家邮政局

2.2 运输资质放开

由于承运医药物流业务需要药监局颁发相应的运输资质,且对物流储运要求标准较高,因此,多数物流企业并不具备医药物流承运资格,未能进入这块优质业务领域。随着「两票制」政策的实施落地,国家取消第三方药品物流业务批准政策的深入推广,鼓励符合国家质量要求的第三方物流企业进入该领域,提高医药物流效率。

同时,医药物流业务中非冷链物流占90%以上,且绝大部分的物流形式为陆运,为传统综合快递物流企业进军医药物流领域提供了属性优势。然而,医药物流行政审批取消并不意味着放弃质量要求,第三方物流仍会被纳入现有质量体系认证范畴内,而非无条件全面开放,因此,并不是所有的第三方物流企业都可以承运医药物流业务。

2.3 优质的业务领域

在物流储运货物品类中,药品、医疗仪器等医药相关货物与电子类产品相似,都具有价值高、外形规则、重泡比例适当的特点,是物流承运货物品类中非常优质的货物类型。

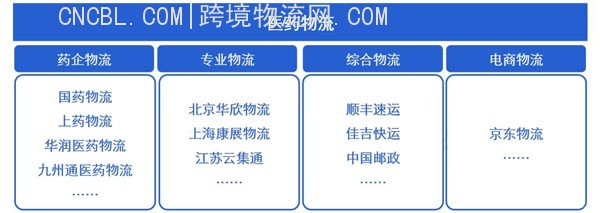

与普通货物相比,医药物流是物流业务中的高端业务场景,具有更高的利润空间和稳定性,市场需求稳定,是一个非常好的业务领域。

医药相关产品为保障货物安全,使用第三方物流一般会选取运输质量高、品牌大的企业,因此其运输单价也较高,同时可以赚取保价等相应的增值服务费。承运普通货物的净利润率在5%以下,而医药物流却可以保持在8%,是相当优质的细分市场,同时医药物流市场有非常大的潜力,值得快递、快运企业布局。

3、布局医药的快递、快运企业

快运进军医药物流是由来已久的业务战略思路,少数企业已在这块业务上深耕多年,而部分企业虽无直接运输资质,但在业务中也承接了部分医药物流的货物。

3.1 顺丰布局冷链医药储运

顺丰在2014年就单独成立了医药物流事业部,之后通过成立冷运事业部将医药和生鲜冷链的资源进行剥离,医药业务成为顺丰冷链的重点发展项目,并逐步与国内多家药企,甚至全球医药巨头达成合作,建立医药物流中心。

2017年,顺丰拿下广东省食药监局颁发的第三方药品、医疗器械物流资质,是名单内唯一一家没有药企背景的第三方物流企业,此后顺丰持续发力医药物流的布局。

在运营方面,2018年,顺丰通过多仓协同+干线运输调度+航空运力补充的方式来建立全国T+3的医药物流网络,并优化仓干配全链条业务模式和运作流程,提高资源使用效率和营运质量。此外,顺丰通过收购DHL供应链打造客户整体解决方案能力,也有助于加强顺丰在医药冷链业务的拓展能力。

在产品方面,顺丰目前提供安心递、专递、零担、专车、仓储等5项标准化产品,覆盖药品、医疗器械、诊断试剂、样本等多种货物。同时,顺丰医药物流对服务对象也有针对性,除了安心递可服务散户以外,其他4项产品仅针对月结大客户提供服务。

在收费方面,除仓储外,参考了传统快递、物流的首重+续重、按公斤计价、整车报价的计价模式,但费用单价较普通快递、物流要更高。

3.2 德邦、安能抢夺医药器械运输机会

德邦、安能等传统物流的头部玩家也没有放过医药物流这块肥肉,早就看到了医药物流的高利润空间价值所在,不只是窥视已久,实际上也已涉入此业务领域多年,并取得了一定的业务规模。

因为多数传统的物流企业并未取得药监局发放的医药、医疗器械的储运资质,同时产品中并未推出专门针对医药物流的产品服务,运营上与普货合车转运操作,并无特殊的操作流程。

在业务方面,只收取普通医药、医疗相关器械及周边产品,只是当做优质类客户群体进行获客,没有专业化医药物流开发团队,也没有对该领域进行深入挖掘和提供更高层次的产品服务。

传统物流企业的客户群体多数为散客和小B端客户,由于资质问题和运营质量原因,并未承接国内大型医药、医疗器械企业的业务。而散客群体中有一部分是做灰色行业的药贩,这类人看中大牌零担企业的运输质量和代收货款安全度高,成为一些地区网点收入的主力军。

3.3 平台垂直物流布局末端配送

由于目前电商平台几乎都采用仓配模式,前端进仓和仓间调拨主要是由厂家以整车的形式完成,因此,电商垂直物流在医药物流业务方面主要体现在末端配送。例如京东医药物流采取的是F2C模式,直接对接医药生产企业,达成直采协议,利用京东电商平台和强大的仓储、配送能力减少物流中转环节,特别是提高三线以下等级城市的医药流通效率。

电商垂直物流的优势主要体现在承接平台销售流量,主要做2C业务,靠流量优势夺取末端配送市场份额。

从目前医药电商销售规模来看,2C业务仅占医药物流整体规模很小的比例,还未形成规模效应。目前,京东物流正在抓紧布局B端业务,如3月6日与北京华鸿有限公司达成合作,旨在建立一体化医药物流生态,打造一站式供应链解决方案,提升整个医药供应链效率。

数据来源:前瞻研究院

4、未来的机会与行业格局

4.1 快递快运企业入局的机会

随着医药「两票制」的全面落地实施,改变的不只是药价,更直接影响了医药的流通模式。同时,很大程度上改变了原有的医药物流形态,直接消除了医药流通过程中的多层交易环节,这也就减少了物流的中转环节。而从厂家到代理商到医院(药店)的模式,实则抬高了医药仓储和网络化运输的要求。

同时,鉴于目前医药物流的成本较高,以及质量追责制的实施,这将促使医疗企业加强与第三方物流的深度合作,需要从仓储到中转到末端配送全方位的供应链解决方案,为第三方物流提供了更多进入该领域的机会。

然而从趋势上看,这个机会窗口应该不会太久,将会建立更高的行业壁垒,第三方物流必须抓紧时机,进行广泛且深入的布局。

4.2 药企物流主导地位受威胁

从当前医药市场格局看,国药物流、华润医药物流、上药物流和九州通物流四家龙头凭借母公司卖方市场的优势,仅占据了医药物流市场份额的30%左右,并没有取得完全的优势比例。

随着「两票制」的全面落地,药企物流的业务也将受到直接影响,如何协助母公司做好全新的医药供应链解决方案,变革原有的仓储、运输模式适应新的流通体系是一大课题。同时,是否需要走向开放,扩展业务覆盖能力,拿下更多的市场份额,仍值得深入探索。

虽然目前医药电商销售规模持续上升,但比例仍旧不高,电商物流主要依靠平台消费者带来的流量,是主做C端市场末端配送的业务,对传统药企物流的B2B模式威胁不大。

而零担快运企业实力的扩张,则会冲击药企物流的B2B业务,对原有药企物流为主导的医药物流市场格局产生大的震动。

4.3 快递、快运在医药领域站稳脚跟

目前,传统的综合物流企业在医药物流领域做得最好、最具代表性的就是顺丰速运和佳吉快运两家。

从公布的数据看,目前,顺丰和佳吉在医药物流的收入已赶超药企物流的头部企业,运营上拥有医药物流资质,且设立独立的医药物流业务部门,做战略布局、业务开发、质量管控制度和标准操作流程等。

从市场占有率看,顺丰、佳吉已在医药领域站住了脚,下一步将会在深度的冷链仓储及高端医药物流业务方面进行竞争。实际上除顺丰、佳吉外,德邦、安能等普货运输企业在医药相关货物方面的收入也并不低,主攻普通医药和医疗器械的运输业务,只是包含在普货中没有做独立的业务区分。

传统综合物流要深度参与医药物流的竞争,就必须学习顺丰,着手冷链,全面完善从仓储到末端配送环节的全流程业务部署,特别是在厂家追责制的制度标准下,提高运营质量,以独立的业务做深度服务才是竞争能力的体现。

(本文来源于网络,如有侵权,请联系删除)