一家是集装箱航运的带头大哥, 一家是宇宙首富的网购王国,两家行业巨头从不同的起点出发,走向同一个目标,他们会碰到一起吗?

马士基几年前开始战略转型,不再满足于港到港的海运干线运输服务,把服务向干线的两端延伸。如今的马士基俨然不只是一家船东了,他们可以提供空运,拖车,仓储和最后一英里的送货服务。

同时,在另外一个平行空间,亚马逊这家网购巨无霸公司早年运营自己的仓储服务和最后一英里配送,近年来为了进一步控制自己的物流网络,逐步往上延伸服务,开始涉猎长途拖车,空运,甚至开始租船。更加引人注目的是,亚马逊开始为在其他网购平台销售的客人提供快递服务,以突出快递服务的中立性。事情已经开始变质了。

如果他们继续朝目前的方向前进,也许在不久的将来,两家公司的愿景将会重叠,并争夺同一批客户:为电商卖家提供一站式,全链路,端到端的交付服务,服务从工厂的仓库一路延伸到最终消费者的家门口。两强争霸,目标是欧美发达国家最赚钱的供应链服务:电商的交付市场。

马士基:打造端到端交付能力的物流集大成者

马士基做出战略大调整的时间点是2016年。我们稍微回忆一下历史就能明白马士基转身的背后原因。2015-2016年的航运市场, 简直是目前市场的另一个极端:船东以远低于成本的运费在收货。船东考虑的不是赚多几十个亿,而是如何少亏几个亿和活下去。受困于连年的亏损和超低海运费,原来美线的头部船东韩进航运在2016年宣布破产,震惊业界。

马士基当年情况也不好,除了主业亏损,因为石油价格低,马士基另外一块本来很赚钱的业务石油开采也亏钱了,形势很严峻。

相比较而言, 提供全程物流服务的头部货代公司,不会受集运行业周期的影响,好三年,坏三年,基本可以做到旱涝保收,最多是赚多赚少的问题。痛定思痛,马士基在2016年9月宣布战略转型,从航运干线往两头推出延伸服务,试图打破航运业周期的魔咒,实现基业永青。

如果说业界在前几年还没有深刻感受到马士基转型对市场的影响,疫情期间的舱位紧缺和高企运费无疑大大加快了转型的步伐。马士基可以利用货主对舱位的急切需要适时推出两端的物流服务,极高的运价所带来的创纪录利润正好可以提供源源不断的资金进行公司收购,逐项打造和弥补后端交付能力的短板。

马士基四块业务中,海运还是占据主导地位,2021年占整个集团营收的接近80%。2021年的运费飞涨,不是一个正常的年份,海运的营收占比超常,并不代表常态。作为第二大板块的物流和服务在2021年取得长足发展,营收比2020年增长41%。

马士基的物流和服务分为三项:

Managed by Maersk: 我管它叫“马来管”,提供报关,供应链管理,4PL, 冷链物流和TradeLens

Fulfilled by Maersk: “马来送“,提供拼箱,拆箱,仓储配送和电商物流

Transported by Maersk: “马来运”,提供空运,LCL,卡车和铁路运输,货物保险

从年报上可以看出, 马士基物流和服务的营收增长主要来自有机增长(organic growth),到2025年的中期年增长目标是10%,2021年却猛增34%。原因如前所述,去年掌握了最宝贵资源(舱位)的马士基可以很轻松地顺带提供物流服务。另外,以马士基抓大放小的传统,有机增长的50%最好来自前200个大客户,2021年这一比例达到62%。根据2022年的签约策略,估计物流和服务的增长继续来自于大客户。

马士基上个月公布了2021年创纪录的利润,EBITDA高达240亿美金。如此充足的资金为马士基实现战略转变提供了公司收购的充足弹药。从2019年以来, 马士基开始买买买的节奏。在美国买了Vandegrift(报关行)和 Visible SCM, 在欧洲收购了KGH(报关行)和 B2C Europe Holding. 从购买的公司来看,很明显马士基把重点放在了fulfilled by Maersk 这一块。Visible SCM, B2C Europe, Huub,LF Logistics 四家公司的加盟极大地增强了马士基电商配送的能力,马士基在这一领域的野心彰明较著。

亚马逊:再造一个AWS(亚马逊网络服务公司)

如果马士基是从港到港干线逐渐往后延伸服务的话,亚马逊是从后端逐渐往上构建和增强对物流服务的掌控,一旦平台搭建完毕,他们完全可以把它变成像AWS一样对外提供服务的中立公司。事实上, 他们已经在这么做了。

不同于马士基试图摆脱航运周期而进行战略转型,亚马逊往物流上游延伸的动力来自于现实需要。2013年,网购方兴未艾,彼时亚马逊过度依靠Fedex 和 UPS的快递服务,结果那年的圣诞销季订单大增,快递服务却跟不上,送货出现严重延误。从第二年开始,亚马逊下定决心加快自己配送中心的建设,并开始购入卡车,飞机和送货车。

近几年亚马逊在物流方面的资金投入是惊人的,2020年和2021年各花了近800亿美金,而2015到2019年的5年间才花了560亿。如此重金投入的效果也很显著:亚马逊空运公司AmazonAir拥有85架飞机。去年亚马逊也开始自己租船和造箱,弥补运力的不足。

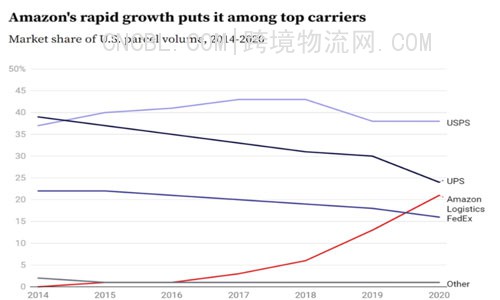

亚马逊自己处理的快递数量从2018年开始几乎直线上升,在2020年已经超过了Fedex,预计今年会超过UPS。

亚马逊国际物流是通过Amazon Global Logistics(AGL) 来运营的。从亚马逊官网AGL 的服务介绍来看,AGL推广的主要对象是平台上的卖家,推广的力度很大,还可以提供运费折扣。AGL的服务目前已经涵盖FCL, LCL, 普通船,快线船,空运服务。服务区域包括中国大陆和香港出口至欧美,英国和日本。从两端的拖车服务,打板,贴标,到清关和货物保险服务,AGL 在上述市场已经可以提供端到端的一站式服务。

AGL 的全球营收从2017年逐渐起步,到2020年已经超过800亿美金,2021年可能已经过千亿了。

单看美线的话, 亚马逊在2016年的时候同时在美国和中国注册了NVOCC,但是真正开始用NVOCC的名义出货是在2018年,然后每年以2-3倍的速度狂长,到2021年超过11万TEU,在中国到美国的货代中排第9。

AGL 合作的船东以马士基和达飞为主,后期逐渐加入其他船东。去年舱位超级紧张的时候, 据说船东对AGL的支持力度还是很大,除了超低的运价,每周的舱位也大部分能保证,低价+舱位给AGL的成长插上了翅膀。

亚马逊物流一开始定位是服务自己平台上的卖家。可是,作为一家有着把外包服务拿回来自己做并逐渐把它变成一个独立的对外营业的创收部门的优良传统的公司,有充分的理由相信,亚马逊会把物流服务打造成独立的快递公司,承接不在亚马逊平台上的卖家的物流配送业务。换句话说,亚马逊的物流服务可能是下一个AWS(Amazon Web Services)。当初AWS主要满足公司内部虚拟主机服务的需要,后来AWS开始对外提供服务,并逐渐把AWS发展为全球最大的云计算公司之一,AWS同时也是亚马逊最赚钱的部门。

其实亚马逊物流已经开始这么做了。他们在英国推出Amazon Shipping 服务,任何电商卖家,不管是不是亚马逊平台的客户,都可以选择亚马逊帮他们送包裹。业界人士估计,最快今年内亚马逊会在美国推出类似的服务。

疏途同归:共同奔赴的前景?

马士基和亚马逊物流从不同的地方出发,受不同的原因驱动,最终的方向却可能是一致的:为电商客人提供一站式,纵向一体化的交付服务。从工厂的仓库到最终消费者的门口,他们通过自己的海陆空运输网络,全程实施和监控供应链服务。如果说两家巨头可以很好地控制干线运输服务,由于世界各地拖车的法律法规的复杂性,他们可能需要寻求最后一英里配送的合作伙伴。如果全程自己搭建能力,可能无法快速扩大规模。

对于客户来说,一站式服务的好处不言而喻。成本可控,过程可视。当一切顺利时,客户可以专注贸易方面的事情,物流就交给一家公司。不过,当供应链遇到瓶颈或柜子和舱位紧缺的时候,由于客户过度依靠两家巨头而丧失主动权,货物运输的优先次序已不受自己掌控,完全交由这两家公司自行决定。针无两头尖,蔗无两头甜。客户享受低价便利服务的同时,也丧失了物流的灵活性和主动性。

目前马士基和亚马逊没有直接的竞争关系,大家在各自的赛道构建自己的交付能力。相反,从亚马逊美线合作船东的货量大小来看,马士基一直是亚马逊的主要合作伙伴。问题是,当亚马逊物流逐渐变成一家中立的平台,越来越多向非亚马逊卖家提供物流服务的时候,船东的想法和对亚马逊的定位会改变吗?

(本文来源于网络,如有侵权,请联系删除)